相続税の節税対策と相続税の申告について

目次

プロローグ

皆さん、きっと耳にしたことがある「相続」という言葉。

言葉は知っていても、実際に相続手続きという場面になってみると分からないことばかりで困惑してしまうという人は少なくないのではないでしょうか。

さらに、相続税の節税対策など詳しく知っている人はどれくらいいらっしゃるでしょう。

また、相続税の申告はいつまでに、どのような手続きをしたらいいのか把握している人も、あまり多くないのではないでしょうか。

相続税の節税対策は知っておいても損はありません。

また、相続税も申告の必要があるのか、申告の必要がある場合、いつまでに、どのような手続きになるのかなど知っておくと手続きの際にスムーズに進むでしょう。

今回は、相続税の節税対策と相続税の申告について解説していきます。

相続税の節税対策について

相続税には「3,000万円+(法定相続人×600万円)」という基礎控除あります。

基礎控除の他に、節税に効果的ないくつかの対策をご紹介します。

生前贈与

生前贈与では、「暦年贈与」「配偶者控除」「教育資金」「結婚・子育て資金」「住宅取得資金」などの利用で節税が行える場合があります。

※生前贈与の節税対策には期限が限られているものもあります。

生前贈与については別の記事で解説していますのでコチラをご参考下さい。↓

不動産相続

相続で不動産を相続した場合、不動産の活用で節税対策ができる場合があります。

「小規模宅地等の特例の利用」

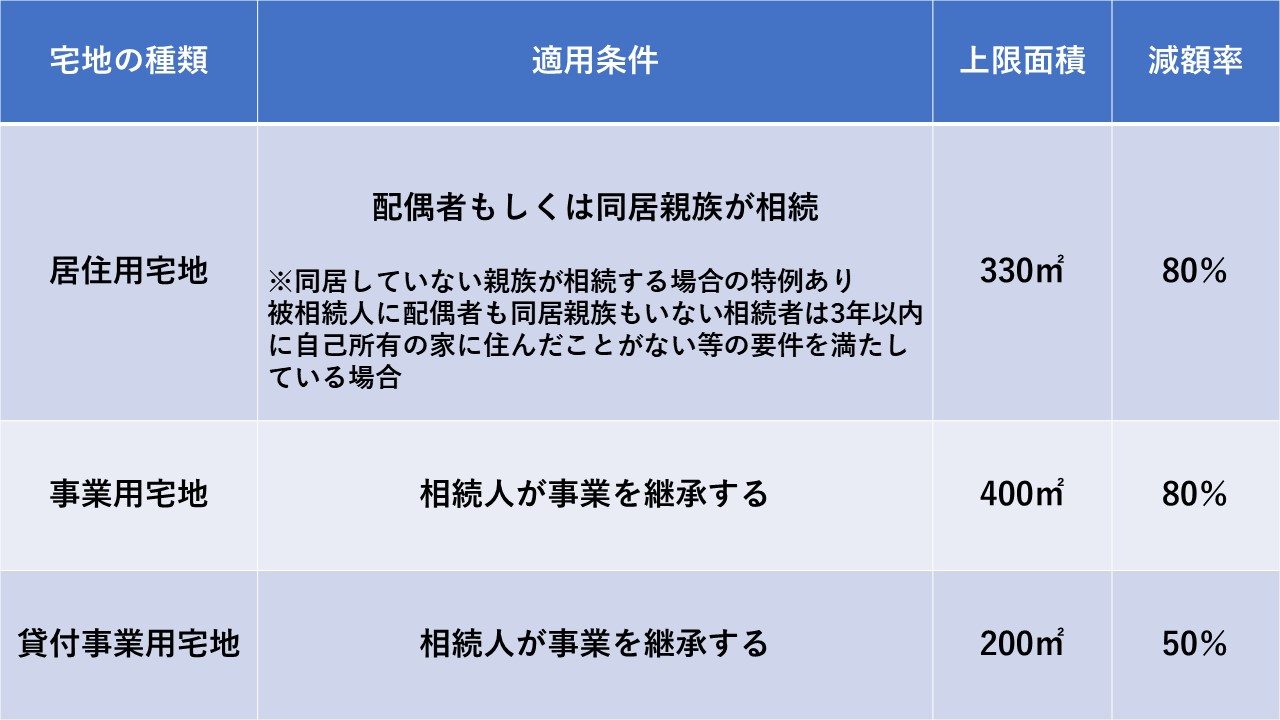

被相続人が住んでいた土地や、事業・賃貸用で使用していた土地の場合、被相続人にとっても相続人にとっても重要な生活基盤であることが多く、負担が重い税金だと相続人の生活を圧迫してしまう可能性があるため、一定の要件を満たすことで課税評価額が80%~50%減額されるという特例です。

「利用されていない土地に賃貸物件を建てる」

利用していない土地を相続した場合、その土地の価格が高いと相続税も高額になります。

そこで、マンションや駐車場といった賃貸物件を建設することで「貸付事業用宅地」として小規模宅地等の特例が適用され、課税評価額が50%減額されますので節税対策に効果的です。

また、建設時に借入した場合、借入金額は債務として相続財産から控除可能です。

生命保険の保険金

被相続人が生命保険に加入していた場合、「500万円×法定相続人の数」という相続税の非課税枠があるため、相続税の節税と、納税などに備えた資金として有効です。

しかし、契約者、被保険者、受取人の組み合わせによっては非課税額や控除額が異なるため契約形態には注意が必要です。

その他の節税対策

「死亡退職金」

死亡退職金とは、死亡退職金が設けられた会社の支給制度で、被相続人に支給されるはずだった退職金を家族などの相続人が受け取る退職金です。

会社から死亡退職金を受け取る場合、「500万円×法定相続人の数」という非課税枠を利用できます。

※非課税枠の対象は、被相続人が亡くなられて3年以内に支給される死亡退職金で、被相続人が亡くなられて3年以降に受け取る場合には、所得税が課税されます。

「お墓や仏壇の購入」

仏具やお墓は非課税財産となります。

生前に購入した場合、相続財産を削減できるため結果的に相続税の節税に繋がります。

※相続後に購入しても非課税財産とはなりませんので注意が必要です。

「養子縁組」

養子縁組を行うことにより、基礎控除の相続人数や、生命保険の相続人数、死亡退職金の相続人数を増やすことができます。

その結果、相続人一人あたりの取得金額が少なくなるため税率も下がります。

※養子縁組は実子がいる場合は1人まで、実子がいない場合は2人までという制限があります。

節税対策については別の記事でも解説していますので併せてご覧下さい。↓

このように、相続税は様々なケースで節税が可能となっています。

どの節税対策を利用するかは、法律の専門家(弁護士・司法書士・税理士等)にご相談されることをお勧めします。

相続税の申告

相続税の申告が必要な場合、相続税は相続税法に基づいて、相続の開始があったことを知った日の翌日から10か月以内に、持参、または郵送で申告書を提出することになります。

※10か月以内には、申告から納税までが含まれます。

申告期限の延長はやむを得ない事情を除き認められません。

また、相続人が複数人いる場合には、作成した申告書に連名で署名し申告書を提出します。

しかし、複数人の相続人の内、連絡が取れない相続人や行方不明などの相続人がいる場合は個別で提出することも可能です。

申告書を提出する際には以下の添付書類が必要になります。

・被相続人の出生から死亡まで連続で記載された戸籍謄本

・全相続人の戸籍謄本

・遺言書がある場合は遺言書または、遺産分割協議書の写し

・全相続人の印鑑証明書(遺産分割協議書に押印したもの)

・生命保険、退職金など支払い証明書、保険証券等

・預貯金や借入金、有価証券など残高証明書

・葬儀費用(通夜や葬儀関係にかかった費用など)の領収書

・不動産がある場合は、固定資産税評価明細書、納税通知書の課税明細書、登記事項証明書など

実際に相続を受けた場合、相続税申告の際にどの添付書類が必要になるかを調べる必要があります。

エピローグ

相続税には色々なパターンの節税対策があります。

生前贈与や生命保険、不動産などの非課税枠を利用して効果的な節税が可能になる場合があるため、適用条件を把握し、ご自身に合った節税対策を見つけることが大切です。

相続は専門的な知識が必要になります。

相続のことでお悩みでしたら、法の専門家である司法書士に任せることをお勧めします。

愛知県名古屋市北区田幡2-12-14 明治安田生命黒川ビル5階

電 車黒川駅1出口から徒歩約1分

お 車駐車場「One Park黒川駅前」をご利用ください