生前贈与 ②

目次

プロローグ

前回の記事では、生前贈与について、相続・贈与一体課税について、一括贈与非課税の特例についてお話しました。

生前贈与は、相続に対する準備や住宅取得資金・増改築資金、教育資金などに利用され、上手に利用することで相続税の節税にも効果的なものです。

生前贈与①についてはコチラをご覧下さい。↓

(生前贈与①)

今回の記事では、生前贈与を行う際の非課税枠の利用と注意点について解説していきます。

非課税枠の利用

子供や孫など親族への相続であれば暦年贈与※を利用し、財産を譲り受けることが可能です。

非課税枠で生前贈与を行うことで、相続税の課税対象である財産が減るので相続税の節税に効果的だといえます。

※暦年贈与とは、1月1日から12月31日までの1年間に贈与した金額が110万円以下の場合、贈与税が非課税になるという方法です。

<注意点>

法定相続人に贈与する場合、贈与税の非課税枠内であっても贈与者が贈与後3年以内に亡くなられた場合には、贈与された金額は相続に持ち戻され、相続税の課税対象となります。

こういった場合、子供は法定相続人になりますが、孫やひ孫などはその親が健在であれば法定相続人にはなりませんので、相続対策としては孫やひ孫に贈与することで節税効果が期待できます。

※相続・贈与一体課税が取り入れられた場合には、この限りではありません。

暦年課税と相続時精算課税制度

暦年課税

1月1日から12月31日を一区切りとして、この一区切りで同じ人に贈与した場合、1年毎に110万円以下の贈与が非課税になる方法で、贈与額が110万円以下の場合は贈与税の申告は必要ありません。

この非課税枠は、受贈者1名ごとにあるため110万円を子供や孫3名に贈与した場合、

110万円 × 3名 = 330万円が非課税で贈与できることになります。

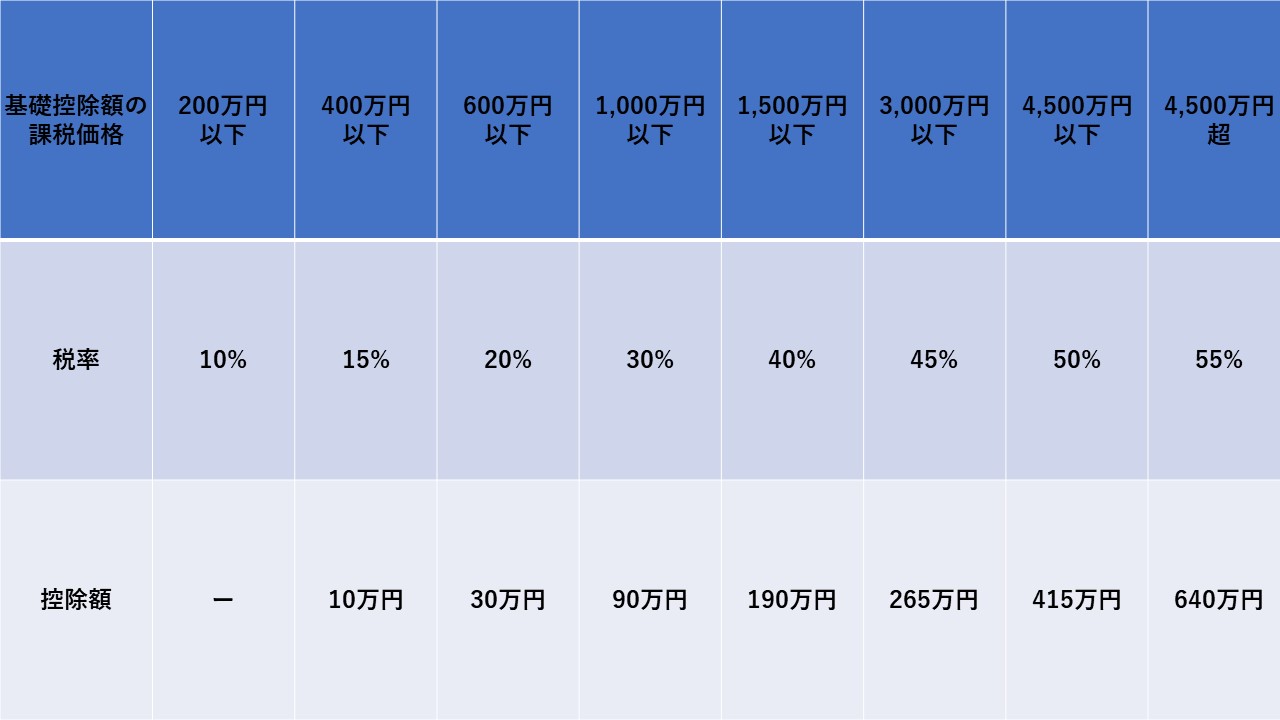

また、暦年課税には「一般税率」と「特例税率」があり、直系尊属(父母や祖父母)から子供や孫などへ贈与を行った場合、特例税率が適用されます。

※配偶者の父母や配偶者の兄弟姉妹といった直系尊属ではない贈与は一般税率の適用となります。

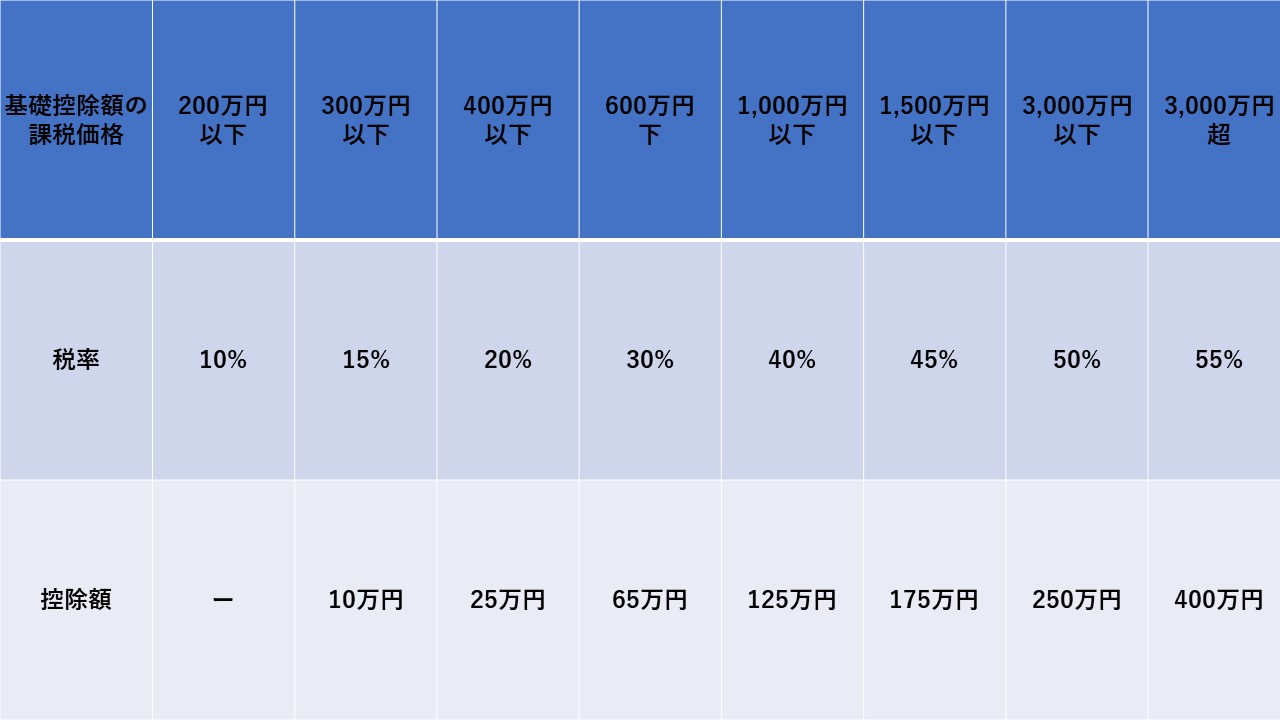

<一般税率>

<特例税率>

例えば、祖父母から孫(20歳)へ600万円を贈与した場合は特例税率が適用され、一般税率で計算するよりも14万円の節税になります。

上記の表で計算すると

一般税率 600万円-110万円=490万円

490万円×30%-65万円=82万円

特例税率 600-110万円=490万円

490万円×20%-30万円=68万円

となり、一般税率82万円-特例税率68万円=14万円となります。

相続時精算課税制度

60歳以上の父母、祖父母が、20歳以上の子供や孫などへ贈与する際、贈与額が2,500万円まで非課税になるという制度です。

この制度は何度でも利用することができ、財産の種類や金額の定めもありません。

但し、贈与が2,500万円以上になった場合は一律20%の贈与税が発生します。

しかし、贈与者が亡くなられた場合は贈与済みの財産も相続財産に含めて相続税の計算を行うことになります。

※納付済みの贈与税は相続税から控除されます。

この制度は、相続税の節税対策には該当しませんが、子供や孫などへ早めに財産を譲りたい場合は効果的なものとなります。

配偶者控除

結婚して20年以上の夫婦に対して、居住用不動産や居住用不動産の購入資金を贈与した場合、贈与税の基礎控除である110万円以下とは別に、配偶者控除が最大2,000万円まで非課税となり最大で2,110万円までは贈与税が非課税となります。

また、生活する上で欠かせない生活費や仕送り、香典、季節の贈答品などは非課税財産となり贈与税は発生しません。

不動産の贈与

不動産を贈与する場合、生前贈与を利用して贈与したい相手に確実に譲ることができ、その不動産が家賃収入などの収益物件であれば贈与後は受贈者の収入となります。

また、相続税の節税にも効果的なものといえます。

不動産の贈与を行う際は、贈与者と受贈者で贈与契約を結ぶことになります。

贈与契約は口頭でも成立しますが、契約書を取り交わして進めることをお勧めします。

不動産を贈与する場合は「登記原因証明情報」という書類が必要になります。

この書類は、贈与契約にも使用できます。

不動産の情報を正確に記載する必要があることから登記事項証明書を取得して記載しましょう。

<注意点>

登記関連の税金や諸費用が発生します。

相続時精算課税制度を利用した場合は、相続税の課税対象になります。

また、不動産を贈与する場合、贈与契約や登記関連の手続きが必要となります。

エピローグ

今回は、生前贈与についてお話しました。

生前贈与は、贈与者が生きているうちに財産を譲るという「法に従った方法」で、いつでも、誰でも行うことが可能です。

しかし、生前贈与を行う場合はご自身に合った非課税枠を利用し、相続の場合と贈与の場合のどちらが節税になるかを見定めなければなりません。

また、後々トラブルにならないように注意することも大切です。

生前贈与を検討される場合は、法の専門家である司法書士・弁護士等に相談する事をお勧めします。

愛知県名古屋市北区田幡2-12-14 明治安田生命黒川ビル5階

電 車黒川駅1出口から徒歩約1分

お 車駐車場「One Park黒川駅前」をご利用ください